Tři úvěrové kanceláře a proč jsou pro vás důležité

Existují tři hlavní úvěrové kanceláře a vaše úvěrové skóre se může lišit podle toho, která z nich poskytla údaje pro jeho vytvoření.

Klíčové poznatky:

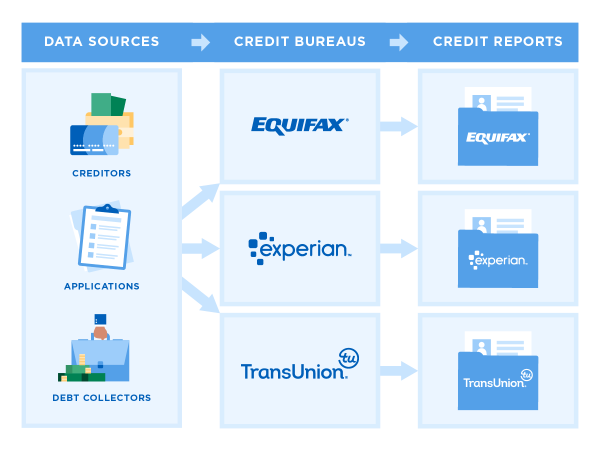

- Úvěrová kancelář je firma, která shromažďuje údaje o vás a o tom, jak jste využívali úvěr.

- Úvěrové kanceláře používají tyto údaje k vytváření zpráv o vašich úvěrech – a na základě těchto zpráv se vytváří vaše úvěrové skóre.

- Úvěrové kanceláře také prodávají tyto údaje věřitelům a dalším subjektům, které chtějí prověřit váš úvěr, než s vámi začnou obchodovat.

Jaké jsou tři úvěrové kanceláře?

Pokud máte kreditní kartu nebo půjčku, pravděpodobně máte úvěrový soubor u jedné, dvou nebo všech tří hlavních úvěrových kanceláří: Equifax, Experian a TransUnion. Ty shromažďují a uchovávají údaje o využívání úvěrů spotřebiteli.

Mohou shromažďovat a prodávat informace o vašem úvěrovém chování bez vašeho souhlasu. Podniky, které prověřují váš úvěr, jako jsou vydavatelé kreditních karet a věřitelé, však musí mít legitimní důvod nahlížet do vašeho úvěrového souboru, například pro prověřování žádostí o úvěr. Ve většině případů musí mít váš souhlas.

Informace, které úvěrové kanceláře shromažďují, se obvykle používají:

- k výpočtu úvěrového skóre.

- k rozhodování o úvěrech, například zda vám nabídnout kreditní kartu nebo půjčku a s jakou úrokovou sazbou.

- při některých prověrkách před nástupem do zaměstnání.

- k posuzování žádostí o leasing.

- Při stanovení některých sazeb pojištění.

- Pro rozhodnutí, zda musíte platit zálohu za komunální služby.

Máte právo nahlédnout do svých úvěrových zpráv a zpochybnit informace, které jsou nepřesné nebo by již neměly být uváděny z důvodu jejich stáří.

Zjistěte, jak si stojí vaše úvěry

Podívejte se na svou bezplatnou úvěrovou zprávu a zjistěte své skóre. Vaše informace se aktualizují každý týden, takže můžete sledovat změny.

Jaké údaje vedou úvěrové úřady?

Vaše úvěrové zprávy obsahují identifikační údaje, jako je vaše jméno, datum narození, číslo sociálního pojištění a adresy (minulé i současné).

Mohou také obsahovat:

- Seznam současných a minulých úvěrových účtů.

- Historii plateb, například zda jste platili včas.

- Negativní informace, například zmeškané platby, exekuce, bankroty, obstavení majetku a exekuce. Každý typ negativní známky musí ze zprávy zmizet po určité době, obvykle po sedmi letech.

- Záznam o tom, kdo měl přístup k vaší úvěrové zprávě, například když žádáte o úvěr nebo když vás chce obchodník předběžně schválit pro nabídku.

“ VÍCE:

Kde úvěrové kanceláře získávají svá data?

Úvěrové kanceláře uvádějí, jak nakládáte s účty, včetně historie plateb. Nejsou povinni podávat zprávy úvěrovým úřadům, ale většina z nich to dělá, protože údaje o tom, jak dlužníci v minulosti nakládali s kreditními kartami a půjčkami, jim pomáhají při rozhodování o poskytnutí úvěru.

Úvěrové úřady mohou podávat zprávy jednomu, dvěma nebo všem třem úřadům – takže vaše úvěrová zpráva u každého z nich se může od ostatních trochu lišit.

Některé typy účtů se ve vaší zprávě běžně nezobrazují, například účty za služby a nájem. Tyto účty se však přesto mohou ve vaší zprávě objevit, pokud se vyskytne problém se splácením, který vede k vymáhání dluhu.

Údaje pocházejí také z veřejných záznamů, jako jsou:

- Exekuce.

- Vyhlášky o bankrotu.

- Vymáhání pohledávek.

Mohou mé úvěrové zprávy pomoci i jiné typy údajů?

Jestliže jste v oblasti úvěrů nováčkem, mohlo by pro vás být přínosné, kdybyste si do svých zpráv nechali přidat další typy informací o účtech. Mezi možnosti patří:

- Jestliže jste nájemce, můžete se podívat na hlášení o nájemném.

- Můžete využít některý z novějších produktů, které shromažďují některé údaje z bankovních účtů, které propojíte, například Experian Boost a UltraFICO.

Proč se v mé zprávě nezobrazuje úvěrové skóre?

Pokud zákon vyžaduje, aby vám úvěrové úřady umožnily vidět informace ve vašich úvěrových zprávách, pro úvěrové skóre takový požadavek neexistuje.

Existuje mnoho typů úvěrového skóre, ale dva hlavní jsou FICO a jeho konkurent VantageScore, který byl vyvinut společně třemi hlavními úvěrovými kancelářemi.

Skóre se vytváří tak, že se informace ve vašich úvěrových zprávách prověří matematickým vzorcem, jehož cílem je předpovědět, s jakou pravděpodobností budete splácet dluhy. Vzhledem k tomu, že jednotlivé úřady mohou mít mírně odlišné soubory dat, může se vaše skóre lišit v závislosti na tom, který scoringový model byl použit a čí data byla použita.

Kreditní skóre můžete zdarma získat na mnoha webových stránkách věnovaných osobním financím, jako je například NerdWallet, v bankách a u vydavatelů kreditních karet.

Jak si mohu zkontrolovat své kreditní zprávy?

K získání bezplatných zpráv, na které máte nárok, od tří hlavních úvěrových úřadů můžete použít stránku AnnualCreditReport.com. Vzhledem k tomu, že úvěrové úřady fungují nezávisle, může každý z nich získávat informace z jiného souboru zdrojů. Je důležité zkontrolovat všechny tři zprávy.

Je rozumné si zprávy přečíst a ujistit se, že vaše identifikační údaje a informace o účtu jsou správné, protože chyby mohou snížit vaše úvěrové skóre.

Zkrácenou verzi si můžete zkontrolovat také na některých webových stránkách o osobních financích, které nabízejí bezplatnou úvěrovou zprávu, jako je například NerdWallet. Úvěrová zpráva NerdWallet zobrazuje údaje společnosti TransUnion a sahá dva roky zpět; zprávy od všech tří úřadů prostřednictvím webu AnnualCreditReport.com obvykle pokrývají delší období.

Co když ve své zprávě uvidím chybu?

Pokud uvidíte chybu, můžete ji rozporovat. To znamená, že podáte formální stížnost a úřad vám musí odpovědět. Každý úvěrový úřad má pro zpochybnění trochu jiný postup.

- Jak zpochybnit úvěrovou zprávu Equifax.

- Jak zpochybnit úvěrovou zprávu Experian.

- Jak zpochybnit úvěrovou zprávu TransUnion.

Je důležité napravit chybu u všech tří hlavních úřadů, protože agentury poskytující úvěrové informace nesdílejí informace.

Co ještě dělají úvěrové úřady?

Svůj úvěr můžete chránit tím, že každý úřad požádáte o zmrazení svého úvěru. Zmrazení kreditu je zdarma (a jeho rozmrazení, když chcete o něco požádat) a nepoškodí vaše skóre.

NerdWallet doporučuje zmrazení chránit se před podvodníky, kteří si na vaše jméno otevírají účty a ničí váš kredit.