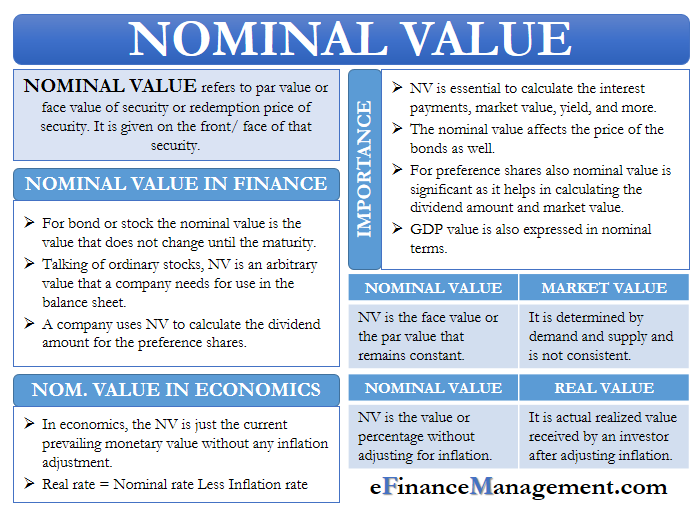

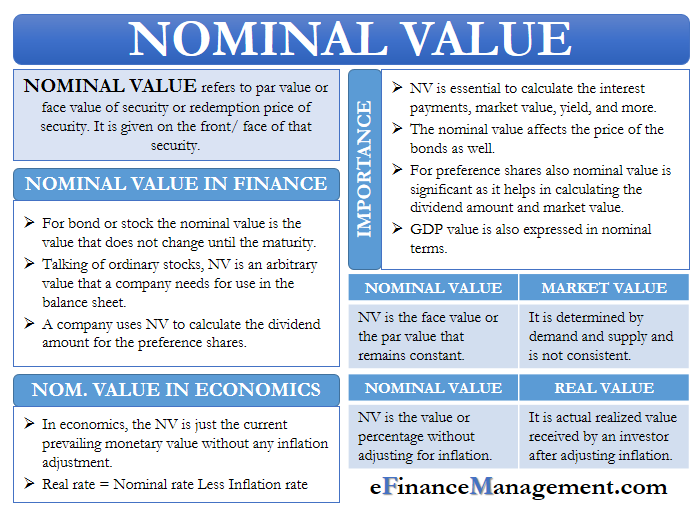

Névérték – jelentése, jelentősége, hátrányai és még több

A névérték (NV) a pénzügyekben és a közgazdaságtanban gyakran használt kifejezés. A pénzügyek területén elsősorban kötvényekre és részvényekre használjuk. Az értékpapír névértékére vagy névértékére, illetve visszaváltási árára utal. Az értékpapír NV-jét általában az adott értékpapír előlapján/arcán adják meg.

A közgazdaságtanban az NV a korrigálatlan árfolyam vagy az inflációval és más releváns tényezőkkel nem korrigált árfolyam.

Nominálérték a pénzügyekben

Minden értékpapír, kötvény vagy részvény esetében a névérték az az érték, amely a lejáratig nem változik. Ezzel szemben egy értékpapír piaci értéke a külső tényezők változásának megfelelően változik, beleértve az inflációt is. Vagy mondhatjuk, hogy az NV az az összeg, amelyet a kötvénytulajdonosok általában a lejáratkor kapnak. Általában a vállalati kötvények NV-je 1000 dollár, míg az önkormányzati kötvények NV-je 5000 dollár.

Példa: A vállalat A új projektjének finanszírozására 5 millió dollár értékű kötvényt bocsát ki 1000 dolláros névértékkel. A kötvény futamideje tíz év, és éves kamatlába 5%. Ebben az esetben a kötvénytulajdonos a tíz év végén megkapja az NV-t vagy az 1000 dollár névértéket. A kötvénytulajdonos évente 50 dollár kamatfizetést kap.

A közönséges részvényekről szólva, az NV egy tetszőleges érték, amelyre a vállalatnak szüksége van a mérlegben való felhasználáshoz. Nincs hatása a részvény piaci értékére. Például egy vállalat engedélyt kap 2 millió dollár tőkebevonásra, és a névérték 1 dollár. Ebben az esetben legfeljebb 2 millió részvényt bocsáthat ki.

A részvény eladási ára és névértéke közötti különbség a részvény felár. A mérlegben ez a felár a befizetett tőkeként jelenik meg. Például, ha a vállalat 2 millió dollár névértékű részvényt tud eladni 4 millió dollárért, akkor 2 millió dollár lesz a befizetett részvénytőke, a fennmaradó összeg pedig pótlólagosan befizetett tőkeként jelenik meg.

A kötvényekhez hasonlóan az NV az elsőbbségi részvények esetében is lényeges. Egy vállalat az NV-t használja az elsőbbségi részvények osztalékösszegének kiszámításához. Például egy vállalat 10%-os elsőbbségi részvényt bocsát ki, amelynek névértéke 100 dollár. Ebben az esetben az osztalék összege 10 dollár lesz. Az elsőbbségi részvény piaci értéke viszont az osztalék összegétől függ. Ha a piacnak megfelel a 10%-os osztalék, akkor a részvény névértéken fog kereskedni. Ha a piac több osztalékra számít, akkor a részvény a névértéknél alacsonyabb áron fog kereskedni, és fordítva.

Névérték a közgazdaságtanban

A közgazdaságtanban az NV csak az aktuálisan érvényesülő pénzérték. Ez a mindenkori érték nem veszi figyelembe az inflációs kiigazításokat. Amikor számokat hasonlítunk össze egy bizonyos időn keresztül, az NV nem sok hasznát vesszük, mivel nem veszi figyelembe az inflációt.

Reális árfolyam = Névérték mínusz inflációs ráta

Fontosság

A névérték fontosságát az alábbiak tükrözik:

- A kötvények és az elsőbbségi részvények esetében az NV alapvető fontosságú a kamatfizetések, a piaci érték, a hozam stb. kiszámításához. A fenti példában a névértéket használtuk a kötvények éves kamatának kiszámításához. A kötvények kamata a névérték százalékos aránya. Emellett a kötvénytulajdonosok által kapható visszaváltási prémium is a kötvény névértékének százalékos aránya.

- A névérték a kötvények árát is befolyásolja. A kötvények ára az NV százalékában jelenik meg. A kötvény piaci ára a kamatlábaktól függően lehet a névérték felett, alatt vagy azzal megegyező. Ha a piaci kamatláb a kötvény kamatlába felett van, akkor a kötvény árfolyama csökken, és fordítva.

- A vállalatok ugyan névértéken bocsátanak ki kötvényeket, de később ezek a kötvények a névértékhez képest prémiummal vagy diszkonttal kereskednek. A prémium vagy diszkont a piaci viszonyoktól és a kibocsátó hírnevétől függ.

- Az elsőbbségi részvények esetében a névérték is jelentős. Segít az osztalék összegének és a piaci értéknek a kiszámításában.

- A GDP-értéket szintén névértékben fejezik ki. A GDP (bruttó hazai termék) az egy ország által előállított áruk és szolgáltatások teljes mennyisége. Ez egy ország pénzügyi jólétének mérőszáma, a magas GDP erős gazdaságra utal.

Nominálérték vs. piaci érték

Mint fentebb említettük, az NV a névérték vagy a névérték, amely állandó marad. Ezzel szemben a piaci érték nem állandó. A piaci érték folyamatosan ingadozik. Az ingadozás pedig az értékpapír keresletétől és kínálatától, valamint külső tényezőktől függ.

Egy példa: Az A vállalat 10 dolláros névértéken bocsátja ki részvényeit. Ez nem fog változni. Miután bevezette részvényeit a tőzsdére, a részvények értéke 40 dollárra szökik fel. Ez a 40 dollár a piaci érték.

A másik különbség a kettő között az, hogy az NV-t önkényesen osztják ki, míg a piaci értéket a kereslet és a kínálat erői határozzák meg.

Nominális érték vs. valós érték

A közgazdaságtanban fontos ismerni a névleges és a valós érték közötti különbséget. A közgazdaságtanban az NV az inflációval nem korrigált érték vagy százalékos érték. A reálérték ezzel szemben az a tényleges érték, amelyet egy befektető az inflációval való kiigazítás után realizálna.

A reálértékek kiszámítása nagyon fontossá válik olyan esetekben, amikor az infláció jelentősen torzíthatja az eredményeket. Például egy kötvény 3%-os kamatlábat kínál, de az infláció 3,5%. A reálkamatláb ebben az esetben -0,5% lesz, ami azt jelenti, hogy a befektető valójában veszteséget szenved el a 3%-os kamattal.

A GDP (bruttó hazai termék) adatai szintén nominálértéken értendők. Ezek azonban nem mindig adnak helyes képet. Ha egy ország GDP-növekedést tapasztalt, akkor a növekedés az árszínvonal emelkedésének tudható be. Ha ez a helyzet, akkor ez nem az egészséges gazdaság jele. Ahhoz, hogy pontos képet kapjunk, meg kell találnunk a GDP reálértékét.

Hátrányok

Noha a nominális értékek egyszerűek és könnyen érthetőek, van néhány hátrányuk is. Ezek a következők:

- Nem szabad csak az NV-re hagyatkozni a döntés meghozatalakor. Gyakran a nominális értékek nem adnak pontos képet.

- A befektetési döntéseket mindig a reálhozamra kell alapoznunk. Ez azért van, mert; az adók, az infláció és más költségek döntő szerepet játszanak annak eldöntésében, hogy egy beruházás mellett döntsünk-e vagy sem. Ha például egy külföldi országban történő befektetést fontolgatunk, akkor a nominális kamat mellett figyelembe kell vennünk az inflációs rátát, az árfolyam-ingadozásokat és más tényezőket is, hogy meghatározzuk a befektetés életképességét.

- A közgazdaságtan szempontjából a nominális érték használhatatlan, ha idővel összehasonlítjuk. Ez azért van, mert nem igazodik az inflációhoz.