Interest Calculator

Our Interest Calculator can help determine the interest payments and final balances on not only fixed principal amounts, but also additional periodic contributions. There are also optional factors available for consideration such as tax on interest income and inflation. To understand and compare the different ways in which interest can be compounded, please visit our Compound Interest Calculator instead.

Results

Breakdown

|

.

Related Investment Calculator | Calculator randament mediu | Calculator ROI

Interesul este compensația plătită de către împrumutat creditorului pentru utilizarea banilor sub formă de procent, sau o sumă. Conceptul de dobândă este coloana vertebrală din spatele majorității instrumentelor financiare din lume. În timp ce dobânda este câștigată, ea este diferită de profit prin faptul că este primită de un creditor, spre deosebire de proprietarul unui activ sau al unei investiții, deși dobânda poate face parte din profitul unei investiții.

Există două metode distincte de acumulare a dobânzii, clasificate în dobândă simplă sau dobândă compusă.

Interesă simplă

Cel de mai jos este un exemplu de bază al modului în care funcționează dobânda. Derek ar dori să împrumute de la bancă 100 de dolari (de obicei numit principal) pentru un an. Banca vrea o dobândă de 10 % pentru această sumă. Pentru a calcula dobânda:

100 $ × 10% = 10 $

Această dobândă se adaugă la principal, iar suma devine suma pe care Derek trebuie să o ramburseze băncii.

100 $ + 10 $ = 110 $

Derek datorează băncii 110 $ un an mai târziu, 100 $ pentru principal și 10 $ ca dobândă.

Să presupunem că Derek a vrut să împrumute 100 $ pentru doi ani în loc de unul, iar banca calculează dobânda anual. Pur și simplu i s-ar percepe rata dobânzii de două ori, o dată la sfârșitul fiecărui an.

100$ + 10$(anul 1) + 10$(anul 2) = 120$

Derek datorează băncii 120$ doi ani mai târziu, 100$ pentru principal și 20$ ca dobândă.

Formula de calcul a dobânzii simple este:

interes = (principal) × (rata dobânzii) × (termen)

Când este vorba de frecvențe mai complicate de aplicare a dobânzii, cum ar fi lunară sau zilnică, se folosește formula:

interes = (principal) × (rata dobânzii) × (termen) / (frecvență)

Cu toate acestea, dobânda simplă este foarte rar folosită în lumea reală. Chiar și atunci când oamenii folosesc cuvântul de zi cu zi „dobândă”, ei se referă de obicei la o dobândă care se compune.

Interesul compus

Interesul compus necesită mai mult de o perioadă, așa că să ne întoarcem la exemplul lui Derek care a împrumutat 100 de dolari de la bancă timp de doi ani la o rată a dobânzii de 10%. Pentru primul an, calculăm dobânda ca de obicei.

100$ × 10% = 10$

Această dobândă se adaugă la principal, iar suma devine rambursarea necesară a lui Derek către bancă pentru acea perioadă actuală.

100 $ + 10 $ = 110 $

Cu toate acestea, anul se încheie și urmează o altă perioadă. Pentru dobânda compusă, în loc de suma inițială, se folosește principalul + orice dobândă acumulată de atunci. În cazul lui Derek:

110 $ × 10% = 11 $

Dobânda percepută de Derek la sfârșitul anului 2 este de 11 $. Aceasta se adaugă la ceea ce este datorat după anul 1:

110 $ + 11 $ = 121 $

Când împrumutul se termină, banca încasează 121 $ de la Derek în loc de 120 $ dacă ar fi fost calculată folosind în schimb dobânda simplă. Acest lucru se datorează faptului că dobânda este, de asemenea, dobândă pe dobândă.

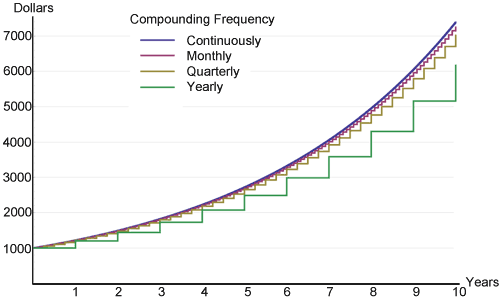

Cu cât mai frecvent este compusă dobânda într-o perioadă de timp, cu atât mai mare va fi dobânda obținută pentru un principal inițial. Următorul este un grafic de pe Wikipedia care arată tocmai acest lucru, o investiție de 1.000 de dolari la diferite frecvențe de compunere care câștigă 20% dobândă.

Există o diferență mică în timpul începutului între toate frecvențele, dar în timp acestea încep încet să se diferențieze. Aceasta este puterea dobânzii compuse despre care tuturor le place să vorbească, ilustrată într-un grafic concis. Dobânda compusă continuă va avea întotdeauna cel mai mare randament, datorită utilizării limitei matematice a frecvenței de compunere care poate avea loc într-o anumită perioadă de timp.

Regula lui 72

Cine dorește să estimeze în minte dobânda compusă poate găsi regula lui 72 foarte utilă. Nu pentru calcule exacte, așa cum sunt date de calculatoarele financiare, ci pentru a obține idei pentru cifre aproximative. Aceasta spune că, pentru a afla numărul de ani (n) necesar pentru a dubla o anumită sumă de bani cu orice rată a dobânzii, este suficient să împărțiți 72 la aceeași rată.

Exemplu: Cât timp ar fi necesar pentru a dubla 1.000 de dolari cu o rată a dobânzii de 8%?

n = 72/8 = 9

Vor fi necesari 9 ani pentru ca cei 1.000 de dolari să devină 2.000 de dolari cu o dobândă de 8%. Această formulă funcționează cel mai bine pentru rate ale dobânzii cuprinse între 6 și 10%, dar ar trebui să funcționeze rezonabil de bine și pentru orice valoare sub 20%.

Taxă de dobândă fixă vs. variabilă

Taxa de dobândă a unui împrumut sau a unei economii poate fi „fixă” sau „variabilă”. Împrumuturile sau economiile cu rată variabilă se bazează în mod normal pe o anumită rată de referință, cum ar fi rata fondurilor de la Rezerva Federală a SUA (Fed) sau LIBOR (London Interbank Offered Rate). În mod normal, rata împrumutului este puțin mai mare, iar rata de economisire este puțin mai mică decât rata de referință. Diferența se duce în profitul băncii. Atât rata Fed, cât și LIBOR sunt rate ale dobânzii interbancare pe termen scurt, însă rata Fed este principalul instrument pe care Rezerva Federală îl folosește pentru a influența oferta de bani în economia americană. LIBOR este o rată comercială calculată pornind de la ratele de dobândă predominante între instituțiile cu grad ridicat de solvabilitate. Calculatorul nostru de dobânzi se ocupă doar de ratele fixe ale dobânzii.

Contribuții

O distincție importantă de făcut în ceea ce privește contribuțiile este dacă acestea au loc la începutul sau la sfârșitul perioadelor de capitalizare. Plățile periodice care au loc la sfârșit au o perioadă de dobândă totală mai mică per contribuție.

Taxa de impozitare

Câteva forme de venit din dobânzi sunt supuse impozitării, inclusiv obligațiunile, economiile și certificatele de depozit(CD). În Statele Unite, obligațiunile corporative sunt aproape întotdeauna impozitate. Anumite tipuri sunt impozitate în totalitate, în timp ce altele sunt impozitate parțial; de exemplu, în timp ce dobânzile obținute din bonurile de trezorerie federale americane pot fi impozitate la nivel federal, acestea sunt scutite la nivel statal și local. Impozitele pot avea un impact foarte mare asupra soldului final. De exemplu, dacă Derek economisește 100 de dolari cu o dobândă de 6 % timp de 20 de ani, el va obține:

100 $ × (1 + 6 %)20 = 320,71 $

Acest lucru este scutit de impozite. Cu toate acestea, dacă Derek are o rată marginală de impozitare de 25%, el va ajunge la 239,78 dolari doar pentru că rata de impozitare de 25% se aplică la fiecare perioadă de capitalizare.

Taxa de inflație

Inflația este definită ca o creștere a nivelului general al prețurilor, în care o sumă fixă de bani va permite relativ mai puțin. Rata medie a inflației în Statele Unite în ultimii 100 de ani a oscilat în jurul valorii de 3%. Ca instrument de comparație, rata medie anuală de rentabilitate a indicelui S&P 500 (Standard & Poor’s) din Statele Unite este de aproximativ 10%. Vă rugăm să consultați Calculatorul nostru de inflație pentru informații mai detaliate despre inflație.

Lasă rata inflației la 0 pentru rezultate rapide și generalizate. Dar pentru cifre reale și precise, este posibil să introduceți cifre pentru a ține cont de inflație.

Impozitul și inflația combinate fac dificilă creșterea valorii reale a banilor. De exemplu, în Statele Unite, clasa de mijloc are o rată marginală de impozitare de 25%, iar rata medie a inflației este de 3%. Pentru a menține valoarea banilor, trebuie să se obțină o rată stabilă a dobânzii sau o rată de rentabilitate a investițiilor de 4% sau mai mare, iar acest lucru nu este ușor de realizat.

.