Éléments clés du système fiscal américain

COMMENT FONCTIONNE LE CRÉDIT D’IMPÔT SUR LE REVENU GAGNÉ

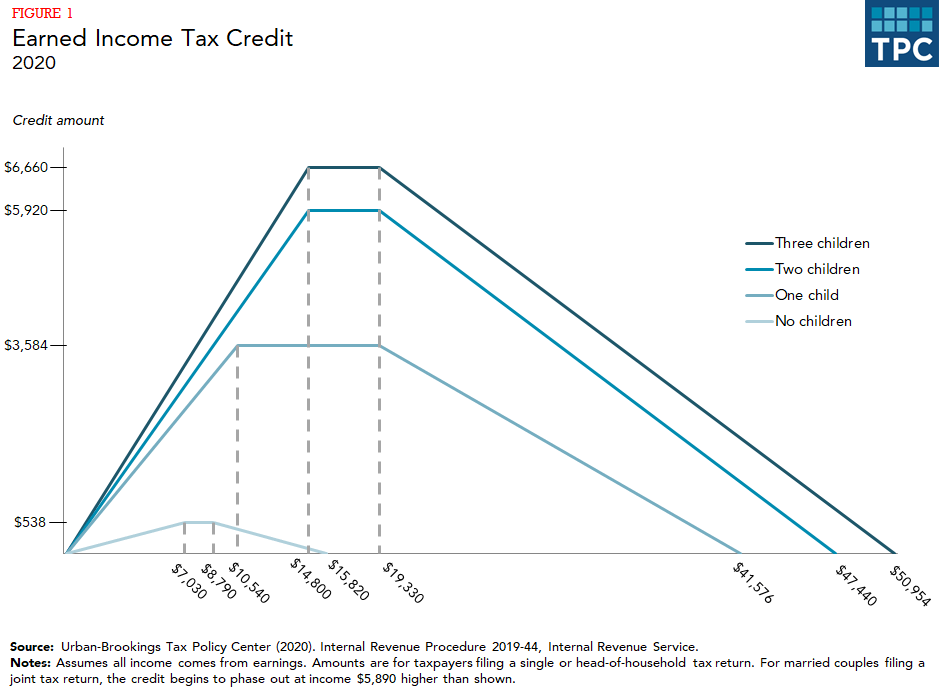

Le crédit d’impôt sur le revenu gagné (EITC) apporte un soutien substantiel aux parents travailleurs à revenu faible ou modéré, mais très peu aux travailleurs sans enfant admissible (souvent appelés travailleurs sans enfant). Les travailleurs reçoivent un crédit égal à un pourcentage de leurs revenus, dans la limite d’un crédit maximal. Le taux de crédit et le crédit maximal varient en fonction de la taille de la famille, les crédits les plus élevés étant accordés aux familles ayant plus d’enfants. Une fois que le crédit a atteint son maximum, il reste stable jusqu’à ce que les revenus atteignent le point d’élimination progressive. Par la suite, il diminue avec chaque dollar supplémentaire de revenu jusqu’à ce qu’aucun crédit ne soit disponible (figure 1).

De par sa conception, l’EITC ne bénéficie qu’aux familles qui travaillent. Les familles avec enfants reçoivent un crédit beaucoup plus important que les travailleurs sans enfants admissibles. (Un enfant admissible doit répondre à des critères basés sur le lien de parenté, l’âge, la résidence et le statut de déclaration de revenus). En 2020, le crédit maximal pour les familles avec un enfant est de 3 584 $, tandis que le crédit maximal pour les familles avec trois enfants ou plus est de 6 660 $.

Contrairement au crédit substantiel pour les travailleurs avec enfants, les travailleurs sans enfants peuvent recevoir un crédit maximal de seulement 538 $. De plus, le crédit pour les travailleurs sans enfant s’éteint progressivement à des revenus beaucoup plus faibles. En outre, les travailleurs sans enfant doivent avoir au moins 25 ans et pas plus de 64 ans pour avoir droit à une subvention – des restrictions qui ne s’appliquent pas aux travailleurs avec enfants. En raison de ces règles plus strictes, 97 % des avantages du crédit vont aux familles avec enfants.

IMPACT DE L’EITC

En général, les recherches montrent que l’EITC encourage les personnes seules et les principaux soutiens de famille dans les couples mariés à travailler (Dickert, Houser et Sholz 1995 ; Eissa et Liebman 1996 ; Meyer et Rosenbaum 2000, 2001). Le crédit semble toutefois avoir peu d’effet sur le nombre d’heures travaillées une fois qu’ils ont un emploi. Bien que l’élimination progressive de l’EITC puisse amener les gens à réduire leurs heures de travail (parce que les crédits sont perdus pour chaque dollar supplémentaire de gains, ce qui constitue effectivement une surtaxe sur les gains dans la fourchette d’élimination progressive), il y a peu de preuves empiriques que cela se produise (Meyer 2002).

Le seul groupe de personnes qui peut réduire les heures de travail en réponse aux incitations de l’EITC est celui des conjoints à faible revenu dans un couple marié (Eissa et Hoynes 2006). Dans l’ensemble, cependant, l’augmentation du travail résultant de l’EITC éclipse la baisse de participation parmi les seconds revenus dans les couples mariés.

Une analyse récente jette un certain doute sur l’importance de l’incitation au travail de l’EITC (Kleven 2020). Il est possible que l’économie forte et la réforme de l’aide sociale aient joué un rôle plus important dans l’augmentation du travail des mères célibataires au cours des années 1990, lorsque la majorité des études sur l’EITC constatent que le crédit a augmenté le travail.

Si l’EITC était traité comme les revenus, il aurait été le programme anti-pauvreté le plus efficace pour les personnes en âge de travailler, soulevant environ 5.6 millions de personnes hors de la pauvreté en 2018, dont 3 millions d’enfants (CBPP 2019).

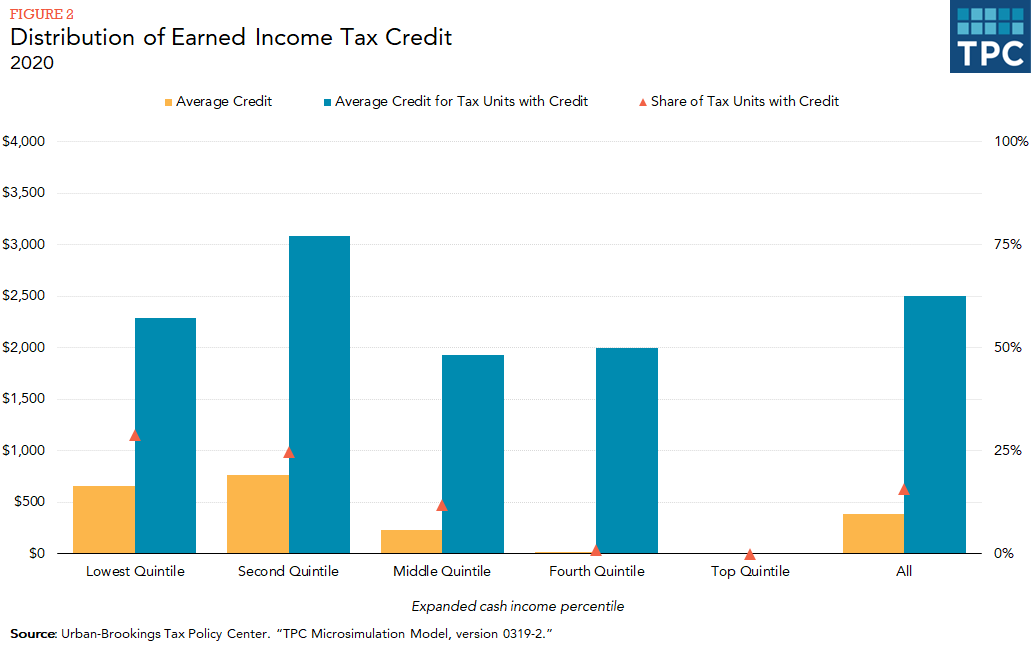

L’EITC est concentré sur les personnes gagnant le moins, la quasi-totalité du crédit allant aux ménages des trois quintiles inférieurs de la distribution des revenus (figure 2). (Chaque quintile contient 20 % de la population, classée selon le revenu des ménages). Très peu de ménages du quatrième quintile reçoivent un EITC (moins de 2 pour cent).

CHANGEMENTS RÉCENTS

Suite à la législation adoptée en 2001, l’EITC s’éteint progressivement à des niveaux de revenu plus élevés pour les couples mariés que pour les personnes seules. Ce seuil a été augmenté dans le cadre de l’American Recovery and Reinvestment Act of 2009 (ARRA). Cette même loi a augmenté le montant maximal de l’EITC pour les travailleurs ayant au moins trois enfants. L’American Taxpayer Relief Act de 2012 a rendu permanentes les modifications de l’EITC de 2001 (un seuil d’élimination progressive de 3 000 $ plus élevé (indexé) pour les couples mariés que pour les célibataires) mais a prolongé les modifications de l’ARRA (un seuil d’élimination progressive de 5 000 $ plus élevé (indexé) pour les couples mariés que pour les célibataires, et un crédit maximal plus élevé pour les travailleurs ayant au moins trois enfants) jusqu’à la fin de 2017. La loi de 2015 sur la protection des Américains contre les hausses d’impôts a rendu ces changements permanents. La Tax Cuts and Jobs Act, promulguée en 2017, a adopté une mesure plus conservatrice de l’inflation à utiliser dans le système fédéral d’impôt sur le revenu à partir de 2018. Par conséquent, l’EITC augmentera plus lentement au fil du temps.

PROPOSITIONS DE RÉFORME

Les démocrates et les républicains ont tous deux proposé des modifications de l’EITC afin d’offrir un crédit substantiel aux travailleurs sans enfant (Marr 2015). Ces propositions consistent généralement à élargir les limites d’âge admissibles à l’EITC sans enfant – en abaissant l’âge d’admissibilité de 25 à 21 ans et en augmentant l’âge d’admissibilité de 64 à 67 ans – à augmenter le crédit maximal et à élargir la fourchette de revenus sur laquelle le crédit est disponible. Plus récemment, plusieurs décideurs démocrates ont proposé des expansions beaucoup plus importantes du crédit, tout en conservant la structure de base du crédit (Maag et Airi, à paraître).

Une approche plus poussée de la réforme, qui permettrait tout de même d’étendre les prestations aux travailleurs sans enfants, consisterait à séparer le crédit en deux parties – l’une axée sur le travail et l’autre sur les enfants. Il existe de nombreux exemples de ce type de proposition de réforme, notamment le President’s Advisory Panel on Federal Tax Reform (2005), le Bipartisan Policy Center (2013) et Maag (2015b).

TAUX D’ERREUR ET L’EITC

L’EITC délivre probablement plus d’un quart (28,5 %) de tous les paiements par erreur, selon une récente étude de conformité de l’Internal Revenue Service (IRS). La plus grande source d’erreur consistait à déterminer si un enfant demandé pour l’EITC était réellement admissible (IRS 2014). Pour être admissible, l’enfant doit vivre avec le parent (ou un autre membre de la famille) qui demande l’EITC pendant plus de la moitié de l’année. L’IRS ne reçoit aucune donnée administrative permettant de vérifier où un enfant a résidé la majeure partie de l’année, ce qui rend difficile pour l’agence de contrôler la conformité. Les tentatives d’utilisation des données administratives d’autres programmes pour vérifier la résidence de l’enfant n’ont pas été couronnées de succès (Pergamit et al. 2014).

Pour réduire la fraude, la loi de 2015 sur la protection des Américains contre les hausses d’impôts exige que l’IRS retarde les remboursements d’impôts pour les contribuables qui demandent un EITC ou un crédit d’impôt supplémentaire pour enfants sur leurs déclarations jusqu’au 15 février au moins. Le report des remboursements a été associé à l’obligation de fournir à l’IRS les documents de tiers relatifs aux salaires et aux revenus avant le 31 janvier (les années précédentes, ces informations devaient être fournies le dernier jour de février pour les déclarations sur papier et le 31 mars pour les déclarations électroniques, et les employeurs bénéficiaient automatiquement d’une prolongation de 30 jours, s’ils en faisaient la demande). Par conséquent, les informations nécessaires à la vérification des salaires sont souvent parvenues à l’IRS bien après le traitement des premières déclarations. Ensemble, ces mesures ont permis une vérification systémique plus précoce des demandes d’EITC, ce qui a protégé davantage de recettes que les années précédentes (Treasury Inspector General for Tax Administration 2018).

Mise à jour en mai 2020

.