Elementi chiave del sistema fiscale statunitense

Come funziona il credito d’imposta sul reddito guadagnato

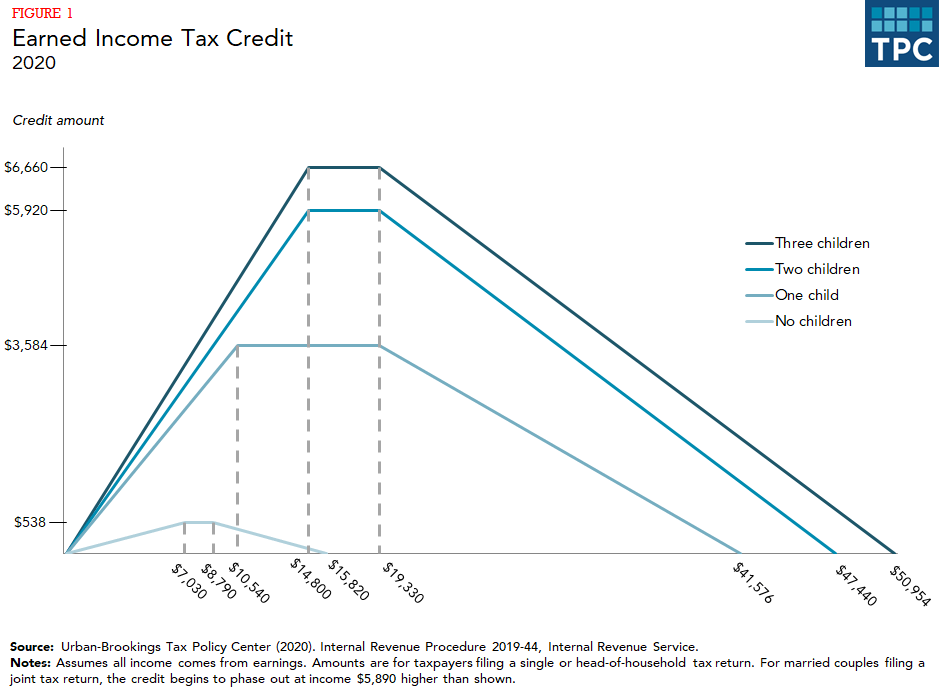

Il credito d’imposta sul reddito guadagnato (EITC) fornisce un sostegno sostanziale ai genitori lavoratori a basso e moderato reddito, ma molto poco sostegno ai lavoratori senza figli qualificati (spesso chiamati lavoratori senza figli). I lavoratori ricevono un credito pari a una percentuale dei loro guadagni fino a un credito massimo. Sia il tasso di credito che il credito massimo variano in base alle dimensioni della famiglia, con crediti più grandi disponibili per le famiglie con più figli. Dopo che il credito raggiunge il suo massimo, rimane piatto fino a quando i guadagni raggiungono il punto di eliminazione graduale. In seguito, diminuisce con ogni dollaro aggiuntivo di reddito fino a quando non è più disponibile alcun credito (figura 1).

Per progettazione, l’EITC beneficia solo le famiglie che lavorano. Le famiglie con bambini ricevono un credito molto più grande dei lavoratori senza figli qualificati. (Un figlio idoneo deve soddisfare dei requisiti basati su relazione, età, residenza e stato fiscale). Nel 2020, il credito massimo per le famiglie con un figlio è di 3.584 dollari, mentre il credito massimo per le famiglie con tre o più figli è di 6.660 dollari.

In contrasto con il credito sostanziale per i lavoratori con figli, i lavoratori senza figli possono ricevere un credito massimo di soli 538 dollari. Inoltre, il credito per i lavoratori senza figli si riduce a redditi molto più bassi. Inoltre, i lavoratori senza figli devono avere almeno 25 anni e non più di 64 per qualificarsi per un sussidio – restrizioni che non si applicano ai lavoratori con figli. Come risultato di queste regole più severe, il 97 per cento dei benefici del credito va alle famiglie con bambini.

IMPATTO DELL’EITC

In generale, la ricerca mostra che l’EITC incoraggia i single e le persone con reddito primario nelle coppie sposate a lavorare (Dickert, Houser, e Sholz 1995; Eissa e Liebman 1996; Meyer e Rosenbaum 2000, 2001). Il credito, tuttavia, sembra avere poco effetto sul numero di ore lavorate una volta assunti. Anche se l’eliminazione graduale dell’EITC potrebbe indurre le persone a ridurre le loro ore (perché i crediti vengono persi per ogni dollaro in più di guadagno, il che è effettivamente una sovrattassa sui guadagni nell’intervallo di eliminazione graduale), ci sono poche prove empiriche che questo accada (Meyer 2002).

L’unico gruppo di persone che potrebbe ridurre le ore di lavoro in risposta agli incentivi EITC sono i coniugi con i guadagni più bassi in una coppia sposata (Eissa e Hoynes 2006). A conti fatti, però, l’aumento del lavoro risultante dalla EITC annulla il calo di partecipazione tra i secondi percettori di reddito nelle coppie sposate.

Un’analisi recente mette in dubbio l’entità dell’incentivo al lavoro della EITC (Kleven 2020). È possibile che l’economia forte e la riforma del welfare abbiano giocato un ruolo maggiore nell’aumentare il lavoro per le mamme single durante gli anni ’90, quando la maggior parte degli studi sull’EITC trova che il credito abbia aumentato il lavoro.

Se l’EITC fosse trattato come i guadagni, sarebbe stato il singolo programma antipovertà più efficace per le persone in età lavorativa, sollevando circa 5.6 milioni di persone dalla povertà nel 2018, compresi 3 milioni di bambini (CBPP 2019).

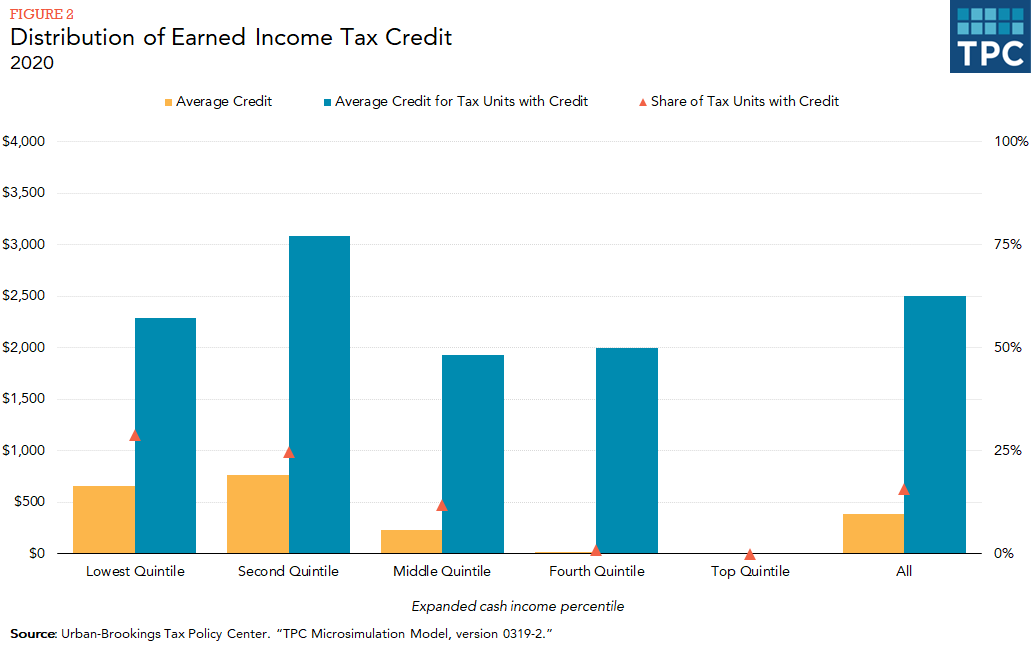

L’EITC è concentrato tra i più bassi guadagni, con quasi tutto il credito che va alle famiglie nei tre quintili inferiori della distribuzione del reddito (figura 2). (Ogni quintile contiene il 20% della popolazione, classificata per reddito familiare). Pochissime famiglie nel quarto quintile ricevono un EITC (meno del 2%).

Cambiamenti recenti

Come risultato della legislazione promulgata nel 2001, l’EITC si riduce a livelli di reddito più alti per le coppie sposate che per gli individui singoli. Questa soglia è stata aumentata come parte dell’American Recovery and Reinvestment Act del 2009 (ARRA). Lo stesso atto ha aumentato il massimo EITC per i lavoratori con almeno tre figli. L’American Taxpayer Relief Act del 2012 ha reso permanenti i cambiamenti dell’EITC del 2001 (una soglia di eliminazione progressiva (indicizzata) più alta di 3.000 dollari per le coppie sposate che per i single) ma ha esteso i cambiamenti dell’ARRA (una soglia di eliminazione progressiva (indicizzata) più alta di 5.000 dollari per le coppie sposate che per i single, e un credito massimo più alto per i lavoratori con almeno tre figli) fino alla fine del 2017. Il Protecting Americans from Tax Hikes Act del 2015 ha reso questi cambiamenti permanenti. Il Tax Cuts and Jobs Act, emanato nel 2017, ha adottato una misura più conservativa dell’inflazione da utilizzare nel sistema fiscale federale a partire dal 2018. Di conseguenza, l’EITC crescerà più lentamente nel tempo.

PROPOSTE DI RIFORMA

Sia i democratici che i repubblicani hanno proposto emendamenti all’EITC per fornire un credito sostanziale ai lavoratori senza figli (Marr 2015). Queste proposte tipicamente comportano l’espansione dei limiti di età ammissibili per l’EITC senza figli – abbassando l’età di ammissibilità da 25 a 21 anni e aumentando l’età di ammissibilità da 64 a 67 anni – aumentando il credito massimo, ed espandendo la gamma di reddito su cui il credito è disponibile. Più recentemente, diversi politici democratici hanno proposto espansioni molto più ampie del credito, pur mantenendo la struttura di base del credito (Maag e Airi, di prossima pubblicazione).

Un approccio di più ampia portata alla riforma che amplierebbe ancora i benefici ai lavoratori senza figli sarebbe quello di separare il credito in due parti: una incentrata sul lavoro e una incentrata sui bambini. Ci sono molti esempi di questo tipo di proposte di riforma, tra cui il President’s Advisory Panel on Federal Tax Reform (2005), il Bipartisan Policy Center (2013) e Maag (2015b).

Tassi di errore e l’EITC

L’EITC probabilmente fornisce più di un quarto (28,5%) di tutti i pagamenti in errore, secondo un recente studio di conformità dell’Internal Revenue Service (IRS). La più grande fonte di errore è stata determinare se un bambino richiesto per l’EITC si è effettivamente qualificato (IRS 2014). Il bambino deve vivere con il genitore (o altro parente) che richiede l’EITC per più della metà dell’anno per qualificarsi. L’IRS non riceve dati amministrativi che possano verificare dove un bambino ha risieduto la maggior parte dell’anno, rendendo difficile per l’agenzia monitorare la conformità. I tentativi di utilizzare i dati amministrativi di altri programmi per verificare la residenza del bambino non hanno avuto successo (Pergamit et al. 2014).

Per ridurre le frodi, il Protecting Americans from Tax Hikes Act del 2015 richiede all’IRS di ritardare i rimborsi fiscali per i contribuenti che richiedono un EITC o un credito d’imposta aggiuntivo per bambini sulle loro dichiarazioni almeno fino al 15 febbraio. Ritardare i rimborsi è stato accoppiato con un requisito che i documenti di reddito di terzi relativi ai salari e al reddito siano forniti all’IRS entro il 31 gennaio (negli anni precedenti, queste informazioni erano dovute l’ultimo giorno di febbraio per il deposito cartaceo e il 31 marzo per il deposito elettronico, e ai datori di lavoro veniva automaticamente concessa una proroga di 30 giorni, se richiesta). Di conseguenza, le informazioni necessarie per verificare i salari spesso arrivavano all’IRS ben dopo che le prime dichiarazioni erano state elaborate. Insieme, queste misure hanno permesso una verifica sistemica più precoce delle richieste EITC, che ha protetto più entrate rispetto agli anni precedenti (Treasury Inspector General for Tax Administration 2018).