Wann eine fehlerhafte Treuhand wirksam sein kann

Unternehmer, die ihre Nachfolge planen, stehen vor einer Reihe komplexer Herausforderungen und Probleme. Eine zentrale Herausforderung für viele ist die effiziente Übertragung von Geschäftsanteilen von einer Generation auf die nächste. Eine Planungsstrategie – ein „Intentionally Defective Grantor Trust“ (IDGT) – kann Eigentümern dabei helfen, ihr Vermögen zu Lebzeiten auf eine steuerlich effiziente Weise auf andere Familienmitglieder zu übertragen.

Warum ist der Trust fehlerhaft?

Der Trust wird als „fehlerhaft“ bezeichnet, weil er so abgefasst ist, dass der Grantor für Einkommenssteuerzwecke als Eigentümer des Trusts gilt, nicht aber für die Erbschaftssteuer.

Um diese Bezeichnung zu erreichen, müsste der Trust eine oder mehrere Bestimmungen enthalten, die gegen die Grantor-Trust-Regeln gemäß IRC § 671-679 verstoßen. Dies ist beispielsweise der Fall, wenn der Grantor bestimmte Verwaltungsbefugnisse über den Trust behält, einige Rechte zur Kreditaufnahme beim Trust behält oder ein Reversionary Interest (die Fähigkeit, das Eigentum an Immobilien wiederzuerlangen) behält. Durch die Aufnahme einer dieser Bestimmungen würde der Trust für Einkommenssteuerzwecke als Grantor Trust gelten.

Das Finanzamt würde den Trust folglich nicht als eigenständiges (einkommenssteuerpflichtiges) Unternehmen betrachten. Stattdessen ist der Grantor für alle Einkommenssteuern verantwortlich, die durch das im Trust gehaltene Vermögen entstehen.

Bei der Erbschaftssteuer werden die auf einen Grantor Trust übertragenen Vermögenswerte als aus dem Nachlass des Grantors herausgenommen und im Trust gehalten.

Typischerweise würde ein Geschäftsinhaber eine Ratenverkaufsstrategie anwenden, um seine Geschäftsanteile auf den Trust zu übertragen.

Da der Trust vom IRS nicht als steuerpflichtige Einheit betrachtet wird, wird die Übertragung der Eigentumsanteile nicht als steuerpflichtiges Ereignis angesehen. Zum Beispiel würde bei der Übertragung der Geschäftsanteile auf den IDGT keine Kapitalertragssteuer anfallen.

Die Geschäftsanteile werden im Austausch gegen einen langfristigen Schuldschein übertragen. Der Geschäftsinhaber/Grantor erhält einen Schuldschein über den Marktwert der verkauften Immobilie. Dies wirkt wie ein „Nachlassstopp“, da künftige Wertsteigerungen der an den Trust verkauften Immobilie aus dem Nachlass des Erblassers herausgenommen werden.

Der Zinssatz des Schuldscheins richtet sich nach den aktuellen Zinssätzen des IRS.

Diese Strategie ermöglicht einen einkommenssteuerfreien Ratenverkauf von Immobilien (mit Wertsteigerungspotenzial) an einen Trust, dessen Begünstigte die Erben des Geschäftsinhabers sind.

In einer typischen IDGT-Struktur wird dem Trust bei der Ausführung eine nominale Schenkung von 10 % der übertragenen Immobilien gemacht. Dies wird als „seed gift“ bezeichnet und basiert auf dem Konzept, dass bei einem typischen Immobilienverkauf eine Anzahlung geleistet wird.

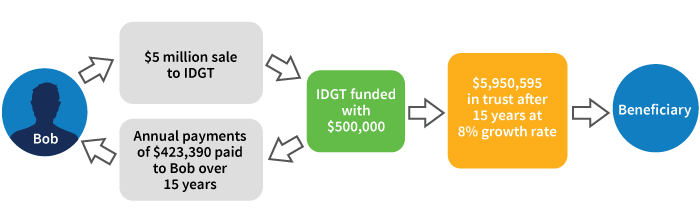

Verkauf des Geschäftsanteils einer Familie an einen IDGT

- Bob, der Geschäftsinhaber, verkauft seinen Kommanditanteil an einen IDGT für 5 Millionen Dollar

- Der IDGT wird mit einem Startkapital von 500,000

- Beim Verkauf an den IDGT fällt kein Kapitalgewinn an, da es sich um einen Grantor Trust handelt

- Der Verkauf umfasst eine 15-jährige Anleihe zu 3.15 % (AFR-Satz, Januar 2019*)

- Der IDGT zahlt Bob während der Laufzeit der Anleihe jährlich etwa 400.000 US-Dollar

- Angenommen, das Vermögen des Trusts wächst mit 8 %, würden nach 15 Jahren mehr als 5 Millionen US-Dollar ohne Erbschafts- oder Schenkungssteuer an die Begünstigten des Trusts übertragen

Lassen Sie sich von Experten beraten

Die IDGT-Strategie kann sinnvoll sein, wenn die Nachfolgeplanung ein Familienunternehmen und Begünstigte, die Familienmitglieder sind, umfasst. Der Trust muss sorgfältig verfasst werden, um die IDGT-Richtlinien zu erfüllen. Anleger sollten sich vor dem Einsatz dieser Strategie von Finanz- und Rechtsexperten beraten lassen.

* IRS Rev. Rul. 2019-03.