Quando um trust defeituoso pode ser eficaz

Os proprietários de empresas que planeiam a sucessão enfrentam uma série complexa de desafios e problemas. Um desafio chave para muitos é como transferir os interesses empresariais de uma geração para a próxima de forma eficiente. Uma estratégia de planeamento – um Intentionally Defective Grantor Trust (IDGT) – pode ajudar os proprietários a transferir riqueza para outros membros da família durante a sua vida de uma forma eficiente em termos fiscais.

Por que é que a confiança é defeituosa?

O trust é chamado de “defeituoso” porque é redigido de uma forma que o concedente é considerado um proprietário do trust para fins de imposto de renda, mas não para impostos sobre heranças.

Para realizar esta designação, o trust precisaria de uma ou mais provisões que violam as regras do trust do concedente sob o IRC § 671-679. Por exemplo, se o concedente mantiver certos poderes administrativos sobre o trust, manter alguns direitos de empréstimo do trust, ou manter um juro de reversão (a capacidade de recuperar a propriedade da propriedade). Ao incluir qualquer uma destas disposições, o trust seria considerado um fideicomisso para fins de imposto de renda.

Como resultado, a Receita Federal não consideraria o trust como uma entidade separada (de renda) tributável. Ao invés disso, o concedente é responsável por qualquer imposto de renda gerado pelos ativos mantidos no trust. Para os impostos sobre heranças, os bens transferidos para um fideicomisso cedente são considerados removidos do patrimônio do cedente e mantidos no fideicomisso.

Utilizando um fideicomisso defeituoso no planejamento sucessório

Tipicamente, um proprietário de empresa utilizaria uma estratégia de venda em prestações para transferir seus interesses comerciais para o fideicomisso.

Desde que o fideicomisso não seja considerado uma entidade tributável pela Receita Federal, a transferência de participação acionária não é considerada um evento tributável. Por exemplo, não haveria imposto sobre ganhos de capital devidos na transferência dos juros comerciais para o IDGT.

Os juros comerciais são transferidos em troca de uma nota promissória de longo prazo. O proprietário/beneficiário recebe uma nota promissória pelo valor justo de mercado do imóvel vendido. Isto actua como um “congelamento do património” uma vez que a valorização futura do imóvel vendido ao trust é removida do património do cedente.

A taxa de juro da nota promissória é baseada nas taxas de juro prevalecentes do IRS.

Esta estratégia permite que uma venda em parcelas isenta de imposto de renda de um imóvel (com potencial de valorização) seja feita a um trust cujos beneficiários são os herdeiros do proprietário do negócio.

Numa estrutura típica de IDGT, uma doação nominal de 10% do imóvel transferido é feita ao trust quando executado. Isto é referido como uma “doação de sementes”, e é baseado no conceito de que em uma venda de propriedade típica, um adiantamento seria feito.

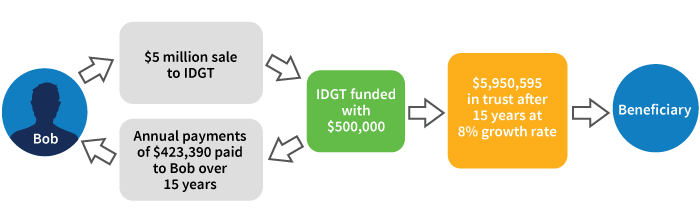

Venda do interesse comercial de uma família a um IDGT

- Bob, o proprietário do negócio, vende a sua participação em sociedade limitada a um IDGT por $5 milhões

- O IDGT é financiado com um capital inicial de $500,000

- Não há ganho de capital gerado na venda a um IDGT, uma vez que se trata de um fideicomisso concedente

- A venda inclui uma nota de 15 anos a 3.15% (taxa AFR, janeiro 2019*)

- O IDGT paga ao Bob aproximadamente $400.000 anualmente pelo prazo da nota

- Assumindo que os ativos do trust crescem a 8%, ao final de 15 anos, mais de $5 milhões seriam transferidos sem qualquer imposto sobre heranças ou doações aos beneficiários do trust

Procure orientação de especialistas

A estratégia do IDGT pode ser útil quando o planejamento sucessório envolve uma empresa familiar e beneficiários que são membros da família. O fideicomisso deve ser cuidadosamente escrito para cumprir as diretrizes do IDGT. Os investidores precisam de aconselhamento financeiro e jurídico especializado antes de empregar esta estratégia.

* IRS Rev. Rul. 2019-03.