När en defekt trust kan vara effektiv

Företagsägare som planerar sin succession står inför en rad komplexa utmaningar och frågor. En viktig utmaning för många är hur man på ett effektivt sätt ska överföra affärsintressen från en generation till nästa. En planeringsstrategi – en avsiktligt defekt Grantor Trust (IDGT) – kan hjälpa ägare att överföra förmögenhet till andra familjemedlemmar under sin livstid på ett skattemässigt effektivt sätt.

Varför är trusten defekt?

Trusten kallas ”defekt” eftersom den är utformad på ett sådant sätt att överlåtaren betraktas som ägare till trusten för inkomstskatteändamål, men inte för arvsskatt.

För att åstadkomma denna beteckning skulle trusten behöva en eller flera bestämmelser som bryter mot reglerna för grantor trust enligt IRC § 671-679. Till exempel om överlåtaren behåller vissa administrativa befogenheter över trusten, behåller vissa rättigheter att låna från trusten eller behåller ett reversionary interest (möjligheten att återfå äganderätten till egendom). Genom att inkludera någon av dessa bestämmelser skulle trusten betraktas som en grantor trust för inkomstskatteändamål.

Som ett resultat av detta skulle Internal Revenue Service inte betrakta trusten som en separat (inkomst)beskattningsbar enhet. I stället ansvarar grantor för alla inkomstskatter som genereras av de tillgångar som innehas i trusten. När det gäller arvsskatt anses tillgångar som överförs till en grantor trust tas bort från grantorns dödsbo och innehas i trusten.

Användning av en defekt trust vid successionsplanering

Typiskt sett skulle en företagare använda en strategi för avbetalningsförsäljning för att överföra sina affärsintressen till trusten.

Då trusten inte betraktas som en beskattningsbar enhet av skattemyndigheten anses överföringen av ägarintresset inte vara en beskattningsbar händelse. Det skulle till exempel inte bli någon skatt på kapitalvinster vid överföringen av företagsintresset till IDGT.

Företagsintresset överförs i utbyte mot ett långfristigt skuldebrev. Affärsägaren/den som beviljar lånet får ett skuldebrev för det verkliga marknadsvärdet av den sålda egendomen. Detta fungerar som en ”estate freeze” eftersom framtida värdestegring på den egendom som säljs till trusten tas bort från överlåtarens dödsbo.

Räntesatsen på skuldebrevet baseras på rådande IRS-räntesatser.

Denna strategi gör det möjligt att göra en inkomstskattefri avbetalningsförsäljning av egendom (med värdeökningspotential) till en trust vars förmånstagare är företagsägarens arvingar.

I en typisk IDGT-struktur görs en nominell gåva på 10 % av den överförda egendomen till trusten när den verkställs. Detta kallas en ”startgåva” och bygger på tanken att det vid en typisk fastighetsförsäljning skulle göras en handpenning.

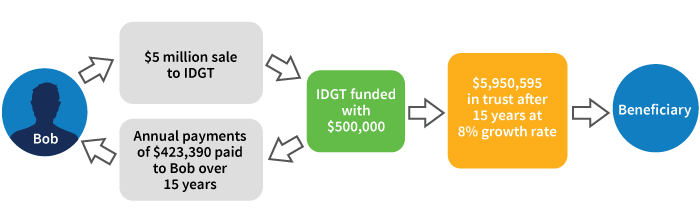

Försäljning av en familjs företagsintresse till en IDGT

- Bob, företagsägaren, säljer sitt kommanditbolagsintresse till en IDGT för 5 miljoner dollar

- Den IDGT finansieras med ett startkapital på 500 dollar,000

- Det genereras ingen kapitalvinst vid försäljningen till en IDGT eftersom det är en grantor trust

- För försäljningen ingår en 15-årig obligation till 3.15 % (AFR-ränta, januari 2019*)

- IDGT betalar Bob cirka 400 000 dollar per år under notens löptid

- Antagen att förvaltningstillgångarna växer med 8 % skulle i slutet av 15 år mer än 5 miljoner dollar överföras utan några arvs- eller gåvoskatter till förvaltningens förmånstagare

Sök expertrådgivning

IDGT-strategin kan vara användbar när arvsplaneringen involverar ett familjeföretag och förmånstagare som är familjemedlemmar. Trusten måste vara noggrant skriven för att uppfylla IDGT-riktlinjerna. Investerare behöver finansiell och juridisk expertrådgivning innan de använder denna strategi.

* IRS Rev. Rul. 2019-03.