Wanneer een gebrekkige trust effectief kan zijn

Bedrijfseigenaren die hun opvolging plannen, worden geconfronteerd met een complexe reeks uitdagingen en problemen. Een belangrijke uitdaging voor velen is hoe bedrijfsbelangen efficiënt kunnen worden overgedragen van de ene generatie op de volgende. Een planningsstrategie – een Intentionally Defective Grantor Trust (IDGT) – kan eigenaren helpen om tijdens hun leven op een fiscaal efficiënte manier vermogen over te dragen aan andere familieleden.

Waarom is de trust gebrekkig?

De trust wordt “gebrekkig” genoemd omdat hij zo is opgesteld dat de concessieverlener wordt beschouwd als een eigenaar van de trust voor inkomstenbelastingdoeleinden, maar niet voor successierechten.

Om deze aanwijzing te verwezenlijken, zou de trust een of meer bepalingen nodig hebben die de regels van de concessiegeverstrust onder IRC § 671-679 schenden. Bijvoorbeeld, als de concessieverlener bepaalde administratieve bevoegdheden over de trust behoudt, bepaalde rechten behoudt om van de trust te lenen, of een reversionair belang behoudt (de mogelijkheid om eigendom van eigendom terug te krijgen). Door het opnemen van een van deze bepalingen, zou de trust worden beschouwd als een grantor trust voor inkomstenbelastingdoeleinden.

Als gevolg hiervan zou de Internal Revenue Service de trust niet als een afzonderlijke (inkomsten) belastbare entiteit beschouwen. In plaats daarvan is de concessieverlener verantwoordelijk voor alle inkomstenbelastingen die worden gegenereerd door de activa die in de trust worden gehouden. Voor successierechten worden activa die zijn overgedragen aan een grantor-trust beschouwd als verwijderd uit de nalatenschap van de concessieverlener en gehouden in de trust.

Het gebruik van een defecte trust in successieplanning

Typisch zou een bedrijfseigenaar een verkoop op afbetaling strategie gebruiken om hun zakelijke belangen over te dragen aan de trust.

Omdat de trust niet wordt beschouwd als een belastbare entiteit door de IRS, wordt de overdracht van eigendomsbelang niet beschouwd als een belastbare gebeurtenis. Er zou bijvoorbeeld geen vermogenswinstbelasting verschuldigd zijn bij de overdracht van het zakelijke belang aan de IDGT.

Het zakelijke belang wordt overgedragen in ruil voor een langlopende promesse. De bedrijfseigenaar/schuldeiser ontvangt een promesse voor de reële marktwaarde van het verkochte onroerend goed. Dit fungeert als een “bevriezing van de nalatenschap”, aangezien de toekomstige waardestijging van het aan de trust verkochte onroerend goed uit de nalatenschap van de cedent wordt verwijderd.

De rentevoet op de promesse is gebaseerd op de geldende IRS-rentevoeten.

Deze strategie maakt het mogelijk om een inkomstenbelastingvrije verkoop van onroerend goed (met een waardevermeerderingspotentieel) te doen aan een trust waarvan de begunstigden de erfgenamen van de bedrijfseigenaar zijn.

In een typische IDGT-structuur wordt een nominale schenking van 10% van het overgedragen onroerend goed aan de trust gedaan wanneer deze wordt uitgevoerd. Dit wordt een “startgift” genoemd, en is gebaseerd op het concept dat bij een typische verkoop van onroerend goed een aanbetaling zou worden gedaan.

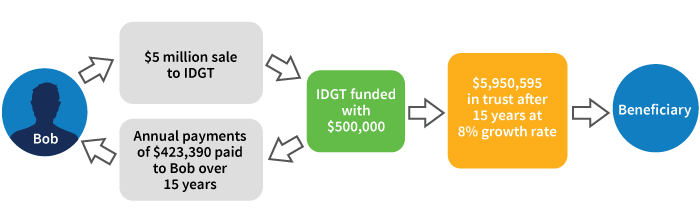

Verkoop van het bedrijfsbelang van een familie aan een IDGT

- Bob, de bedrijfseigenaar, verkoopt zijn limited partnership-belang aan een IDGT voor $ 5 miljoen

- De IDGT wordt gefinancierd met een startkapitaal van $ 500,000

- Er wordt geen vermogenswinst gegenereerd op de verkoop aan een IDGT omdat het een grantor trust is

- De verkoop omvat een 15-jarige obligatie tegen 3..15% (AFR-tarief, januari 2019*)

- De IDGT betaalt Bob ongeveer $ 400.000 per jaar gedurende de looptijd van de note

- Aannemende dat de trustactiva met 8% groeien, zou aan het einde van 15 jaar meer dan $ 5 miljoen worden overgedragen zonder boedel- of schenkingsbelastingen aan de begunstigden van de trust

Zoek deskundige begeleiding

De IDGT-strategie kan nuttig zijn wanneer de successieplanning een familiebedrijf betreft en begunstigden die familieleden zijn. De trust moet zorgvuldig worden geschreven om aan de IDGT-richtlijnen te voldoen. Beleggers hebben deskundig financieel en juridisch advies nodig voordat ze deze strategie toepassen.

* IRS Rev. Rul. 2019-03.