Kiedy wadliwy trust może być skuteczny

Właściciele firm planujący sukcesję stają przed złożonym wachlarzem wyzwań i problemów. Jednym z kluczowych wyzwań dla wielu z nich jest sposób efektywnego przekazania interesów biznesowych z jednego pokolenia na następne. Jedna ze strategii planowania – Intentionally Defective Grantor Trust (IDGT) – może pomóc właścicielom w efektywnym podatkowo przekazaniu majątku innym członkom rodziny za ich życia.

Dlaczego trust jest wadliwy?

Ten trust jest nazywany „wadliwym”, ponieważ jest sporządzony w taki sposób, że grantodawca jest uważany za właściciela trustu dla celów podatku dochodowego, ale nie dla celów podatku od nieruchomości.

Aby osiągnąć ten cel, trust musiałby mieć jeden lub więcej przepisów, które naruszają zasady grantor trust zgodnie z IRC § 671-679. Na przykład, jeśli grantodawca zachowuje pewne uprawnienia administracyjne nad trustem, zachowuje pewne prawa do pożyczania od trustu, lub zachowuje udział rewersyjny (zdolność do odzyskania własności nieruchomości). Poprzez włączenie któregokolwiek z tych postanowień, trust będzie uważany za grantor trust dla celów podatku dochodowego.

W rezultacie, Internal Revenue Service nie będzie uważał trustu za oddzielną (dochodową) jednostkę podlegającą opodatkowaniu. Zamiast tego, grantodawca jest odpowiedzialny za wszelkie podatki dochodowe generowane przez aktywa przechowywane w funduszu. Dla podatków majątkowych, aktywa przeniesione do grantor trust są uważane za usunięte z majątku grantodawcy i przechowywane w trust.

Używanie wadliwego trustu w planowaniu sukcesji

Typowo, właściciel firmy wykorzystałby strategię sprzedaży ratalnej, aby przenieść swoje interesy biznesowe do trustu.

Ponieważ trust nie jest uważany za podmiot podlegający opodatkowaniu przez IRS, przeniesienie własności nie jest uważane za zdarzenie podlegające opodatkowaniu. Na przykład, nie byłoby podatku od zysków kapitałowych należnego z tytułu przeniesienia udziału w przedsiębiorstwie na rzecz IDGT.

Udział w przedsiębiorstwie jest przekazywany w zamian za długoterminowy weksel własny. Właściciel firmy/grantor otrzymuje weksel o wartości rynkowej sprzedawanej nieruchomości. Działa to jak „zamrożenie majątku”, ponieważ przyszły wzrost wartości nieruchomości sprzedanej do trustu jest usunięty z majątku grantodawcy.

Oprocentowanie weksla jest oparte na obowiązujących stopach procentowych IRS.

Strategia ta pozwala na wolną od podatku dochodowego sprzedaż ratalną nieruchomości (z potencjałem wzrostu wartości) na rzecz funduszu powierniczego, którego beneficjentami są spadkobiercy właściciela firmy.

W typowej strukturze IDGT, nominalna darowizna w wysokości 10% przekazanej nieruchomości jest przekazywana do funduszu powierniczego w momencie jej realizacji. Jest to określane jako „darowizna zalążkowa” i opiera się na założeniu, że w przypadku typowej sprzedaży nieruchomości dokonywana jest przedpłata.

Sprzedaż rodzinnego udziału w biznesie do IDGT

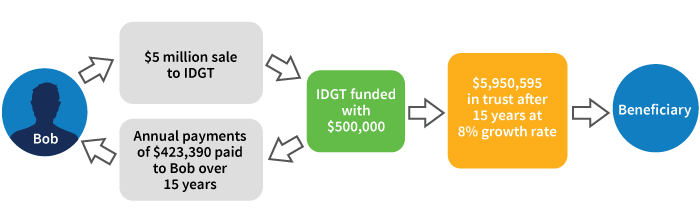

- Bob, właściciel firmy, sprzedaje swój udział w spółce komandytowej do IDGT za 5 milionów dolarów

- IdentGT jest finansowany kapitałem zalążkowym w wysokości 500 dolarów,000

- Na sprzedaży do IDGT nie powstaje zysk kapitałowy, ponieważ jest to grantor trust

- Sprzedaż obejmuje 15-letnią obligację o oprocentowaniu 3.15% (stopa AFR, styczeń 2019*)

- IdentGT płaci Bobowi około $400,000 rocznie w okresie obowiązywania noty

- Zakładając, że aktywa funduszu powierniczego rosną w tempie 8%, na koniec 15 lat, ponad $5 milionów zostałoby przekazane bez żadnych podatków od nieruchomości lub darowizn beneficjentom funduszu powierniczego

Szukaj porady eksperta

Strategia IDGT może być przydatna, gdy planowanie sukcesji obejmuje firmę rodzinną i beneficjentów, którzy są członkami rodziny. Fundusz powierniczy musi być starannie napisany, aby spełniał wytyczne IDGT. Inwestorzy potrzebują fachowej porady finansowej i prawnej przed zastosowaniem tej strategii.

* IRS Rev. Rul. 2019-03.